6 НДФЛ с 2024 года: пример заполнения и сроки сдачи

Содержание

В прошлые года было внесено множество изменений, которые уточнили требования к правильному заполнению и подаче 6 НДФЛ. И В 2024 году не стоит относиться к этому легкомысленно, так как нарушения требований могут привести к штрафам, другим санкциям. Чтобы не оказаться в такой ситуации, лучше изучить вопрос подробнее. Документ нужно подавать 4 раза за год – по одному разу на каждый квартал. В статье объясняем, как правильно заполнить отчетность, не допуская ошибок и какие сроки сдачи установлены.

Коротко о главном

Для обеспечения прозрачности, ответственности финансовой деятельности компании, каждый год составляется отчет о заработной плате сотрудников, начисленном подоходном и других сборах. Благодаря ему, налоговые службы могут легко проверить, не было ли просрочек по удержанию выплат, переводу их государственной казне.

Документ содержит важную информацию о финансовом состоянии компании, ее работниках. Отчет предоставляется в общем виде для всей компании, а не для каждого сотрудника. В нем также указываются фискальный сбор на имущество, на прибыль, другие отчисления.

Новые правила

Правила заполнения декларации в 2023/2024 годах претерпят изменения. Теперь для расчета налога учитываются не только доходы от трудовой деятельности, но и полученные дивиденды. Это позволит значительно упростить процесс подачи и обработки данных.

Налоговые агенты обязательно будут оповещены о нововведении, а работники налоговой службы готовы ответить на все интересующие вопросы, провести подробные консультации. Однако не стоит забывать, что для формы за I квартал необходимо учитывать новые правила, иначе декларации будет считаться неправильной.

Что еще важно знать о новых правилах заполнения НДФЛ в 2024 году:

- нововведение распространяется на всех налогоплательщиков, получающих дивиденды;

- расчет налога будет осуществляться на основании общей суммы прибыли от трудовой деятельности и дивидендов, а не отдельно для каждого вида дохода.

Внесение изменений в декларацию будет производиться через соответствующие разделы формы.

Кому и когда подавать отчетность

Рассмотрим ситуации, когда это обязательно. При наличии доходов от:

- продажи недвижимости, ценных бумаг,

- сдачи в аренду имущества,

- работы индивидуальным предпринимателем,

- зарплаты,

- банковских вкладов, другие финансовые институты.

- получения наследства или подарков.

Получение официальной зарплаты, оплачиваемая сдача оборудования, автомобилей или недвижимости индивидуальному предпринимателю, выполнение работ/услуг через подряд, а также получение материальной помощи — все виды прибыли должны быть учтены.

Подача декларации является гражданской обязанностью и может быть наказуемо при нарушении правил. Правильное заполнение может помочь избежать недоразумений с налоговыми органами и сохранить свою репутацию.

Категории лиц, для которых актуальна подача формы:

- владельцы компаний;

- нотариусы частной практики;

- адвокаты;

- индивидуальные предприниматели.

Кроме того, если другие физические лица получают от перечисленных выше категорий граждан плату, облагаемую денежным сбором на выплаты физическим лицам, то они также являются фискальными агентами и обязаны предоставить форму документа. Если вы не хотите столкнуться с проблемами с налоговой службой в 2024 году, то обязательно убедитесь, что представили 6 НДФЛ вовремя.

Сроки подачи:

- I квартал – до конца апреля 2024 г.;

- II квартал и I полугодие – до конца июня;

- III квартал – за 9 месяцев до конца октября;

- IV квартал и за год – до завершения февраля 2025 г.

Некоторые работодатели не следят за сроками подачи документа, поэтому получают штрафы за просрочку. Например, каждый месяц просрочки — это 1 тыс. рублей, сумма растет с каждым месяцем. Начисление штрафов прекращается только после того, как отчет поступит.

Как и куда обращаться

Существует два способа: классический бумажный и электронный варианты.

Каждый вид заработка имеет свои особенности согласно отчетности. Например, если вы сдаете в аренду недвижимость, то необходимо учитывать ее стоимость, сданные дни, сумму полученных денег. Если же вы работаете по договору подряда, то важно указать все услуги, выполненные по контракту, а также полученную оплату труда.

Если доход получило менее 24 человек, то можно оформить бумажные документы, но не запрещено предоставление электронного вида. А если доход получили более 25 человек, то необходимо подавать только электронную форму.

Документы отправляются отделению налоговой службы в районе, где было зарегистрировано ИП. Если у компании есть несколько филиалов или подразделений, которые находятся в разных районах, то можно предоставить 6 НДФЛ там, где расположен каждый из них.

Для получения адреса, по которому нужно направлять электронную форму, необходимо обратиться к налоговому инспектору. Чтобы отправить, необходимо использовать личный кабинет. Однако для этого нужна электронная подпись. Если у компании ее нет, то нужно получить через соответствующие органы.

Правила заполнения и рекомендации

Можно выделить основные правила указания данных:

- Убедитесь, что были правильно определены фискальное резидентство, категория физического или юридического лица.

- Соберите все необходимые документы: свидетельство о рождении, паспорт, трудовую книжку, другие данные, подтверждающие прибыль/расходы.

- Определите налоговые выплаты и базу, учитывая все возможные вычеты.

- Внимательно заполните отчетность, ориентируясь на требования службы.

- Проверьте правильность заполнения. Следует убедиться, что информация указана корректно. Успейте подать документ к нужному дню.

Правильно заполненная отчётность позволит избежать штрафов и других неприятностей. Не откладывайте подготовку на последний момент.

Важно учесть следующие нюансы:

- Увеличение сроков сдачи отчетности 6 НДФЛ: к 2024 сроки за первый квартал будут увеличены до 30 апреля.

- Введение новой графы для указания налоговой базы.

Рекомендации помогут правильно оформить бланки, не теряя времени:

- Своевременно получайте электронную подпись, обновляйте ее при необходимости.

- Тщательно проверяйте все данные.

- Не забывайте сдавать отчетности вовремя.

- Следите за изменениями законодательства, обновляйте свои знания.

- Обращайтесь за помощью к специалистам, если у вас возникают сложности.

- Используйте все возможности, которые предоставляются через личный кабинет, чтобы упростить процесс подачи отчетности.

Соблюдение этих рекомендаций поможет вам успешно подать отчетность, а также избежать проблем со стороны налоговой службы.

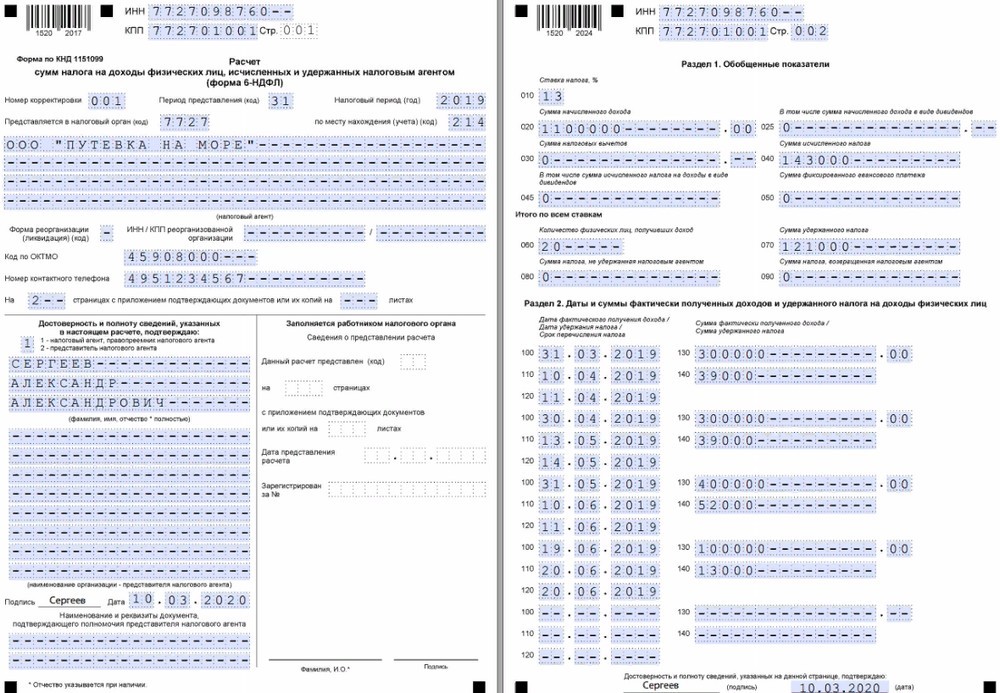

Образец, как правильно оформить 6 НДФЛ для 2024 года

Для удобства работы с документом ФНС предоставляет шаблон — образец написания, который можно скачать с официального сайта Федеральной Налоговой Службы. При заполнении 6 НДФЛ необходимо учитывать структуру декларации, она состоит из титульного листа, разделов 1, 2 со строками. Каждый из них имеет особые требования по оформлению.

Чтобы избежать ошибок, а также ускорить процесс заполнения, рекомендуется заранее подготовить все необходимые документы, информацию. Ниже некоторые из основных пунктов, на которые следует обратить внимание при подаче 6 НДФЛ для 2024 года.

Титульный лист:

- наименование фирмы;

- ИНН, КПП;

- период, место отправки отчёта.

Раздел 1:

- данные за первый квартал, за 9 месяцев 2024 года;

- обобщенная информация о размерах доходов, возвращенном НДФЛ;

- размер не возвращенного налога (если такой был);

- данные за все отчетные периоды текущего года, предоставляют нарастающим итогом.

Раздел 2:

- сведения за определенный квартал без учета тех периодов, за которые отчитывались в этом году ранее;

- дата получения дохода;

- размеры и удержания дохода.

Подача нулевого отчета

Если вы ведете бизнес или работаете по договору, а в течение определенного периода не было выплат, то возникает вопрос о подаче нулевого отчета.

Нулевой отчет — это документ, который подается в налоговую инспекцию. Он содержит информацию о доходах, удержаниях за определенный период времени.

Ниже представлены основные пункты, которые должны быть в нем указаны:

- сведения за определенный квартал без учета тех периодов, за которые отчитывались в этом году ранее;

- дата получения, размеры, удержания дохода.

Нулевыми могут быть показатели:

- декларация УСН;

- 6-НДФЛ;

- 4-ФСС;

- расчет страховых взносов.

Даже при нулевых показателях некоторые виды отчётности остаются актуальными. Сюда можно отнести ежегодный финансовый отчет юрлица, ежемесячные данные о застрахованных лицах, данные о страховом стаже, сведения о трудовой деятельности зарегистрированного лица по факту приема, перевода или увольнения сотрудника.

Заполнение отчётности 6 НДФЛ — это не только обязательство перед государством. Это забота о собственной репутации, доверии со стороны партнёров и клиентов.

Читайте также: