Среднесписочная численность работников в 2024 году

Содержание

Ввиду реорганизации системы налоговой отчетности (после объединения ПФР и НФС) у предпринимателей и владельцев компаний в 2024 году возникает ряд вопросов, где и когда необходима среднесписочная численность работников, нужно ли сдавать отдельный отчет, а также как выполнить расчет ССЧ с учетом возможных нюансов. Предлагаем детально разобраться в этом вопросе и узнать, что изменится в грядущем отчетном периоде для крупных компаний России и честных предпринимателей.

Среднесписочная численность работников для ИП и организаций в 2024 году

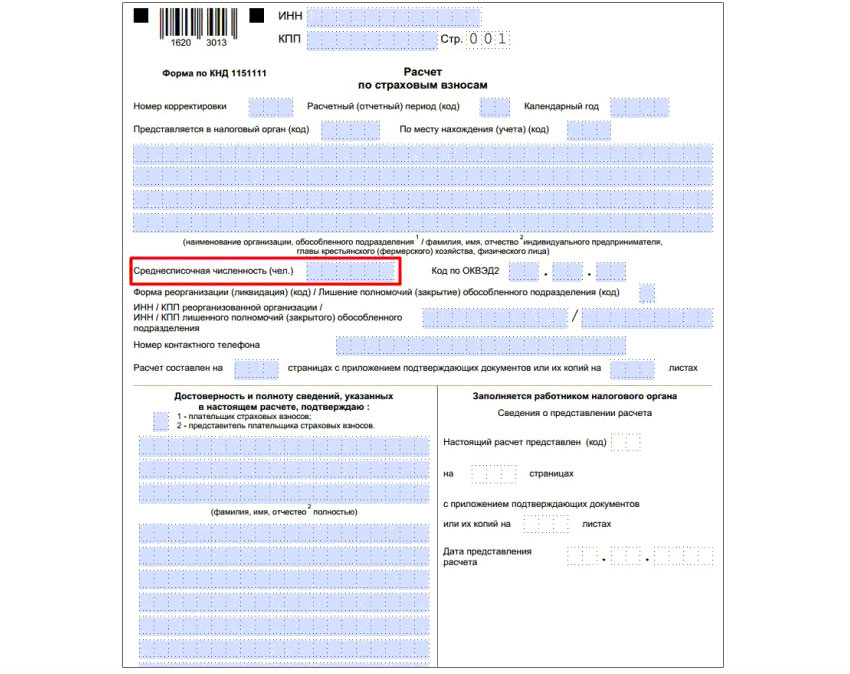

Важно! ССЧ как отдельный ежегодный отчет был обязательным до 2021 года. Сегодня эта форма отчетности отменена, но каждый работодатель информирует НС о средней численности сотрудников, заполняя соответствующее поле в бланке РСВ при составлении ежеквартальных и годового отчетов по страховым взносам.

Считать ССЧ и указывать в отчетности обязаны предприятия всех форм собственности, включая ИП. Годовой отчет РСВ за 2023 год, где потребуется указать данный параметр, необходимо отправить уже до 25.01.24. При этом расчет ведется на дату 01.01.24.

Важно! Не считать среднюю численность и не сдавать данный вид отчетности в 2024 году могут только ИП, у которых нет ни одного наемного сотрудника.

Все остальные работодатели в 2024 году обязаны подавать отчет, в котором фигурирует среднесписочная численность работников в каждом квартале:

| Отчет | Дата |

| 2023 год | до 25.01.24 |

| I квартал 2024 | до 25.04.24 |

| за полугодие 2024 | до 25.07.24 |

| за 9 месяцев 2024 | до 25.10.24 |

| за 2024 год | до 25.01.25 |

СЧ и ССЧ в чем разница

Обратите внимание, что в налоговых отчетах 2024 года в основном фигурирует среднесписочная численность работников (ССЧ), расчет которой имеет ряд важных отличий от средней численности (СЧ).

Основные отличия заключаются в том, какие сотрудники включаются в расчет, а какие нет. Именно поэтому прежде чем перейти к непосредственным расчетам необходимо точно знать, какой вид занятости у каждого работника. Так, при расчете СЧ учитываются все сотрудники предприятия, а при расчете ССЧ лишь отдельные категории.

| Категории сотрудников | ССЧ | СЧ |

| Штатные сотрудники (по трудовому договору на полный или не полный рабочий день) | + | + |

| Работающий собственник (или совладельцы) | + | + |

| Не работающий собственник (или совладельцы) | — | + |

| Совместители | — | + |

| Договор ГПХ | — | + |

| Подрядчики | — | + |

| Переведенные в иностранные подразделения (офисы) без сохранения з/п | — | + |

| Обучающиеся с отрывом от производства | — | + |

| Находящиеся в декрете или отпуске по уходу за ребенком (получают пособие и при этом не работают) | — | + |

| Находящиеся в декрете или отпуске по уходу за ребенком (получают пособие и при этом работают не полный день) | + | + |

| Находящиеся в отпуске без содержания | — | + |

| Находящиеся на больничном | + | + |

| Находящиеся в плановом оплачиваемом отпуске | + | + |

Более полный список категорий, которые попадают и не попадают в отчетность при расчете ССЧ можно найти в актуальных рекомендациях Росстата. Среднесписочная численность работников на 2026 год https://2026god.com/srednespisochnaya-chislennost-rabotnikov-v-2026-godu/ — мы подготовили для вас актуальный материал по теме.

Особенности расчета ССЧ

Важно! Хотя в отчет 2024 года включается годовая среднесписочная численность работников, для ее определения потребуется рассчитать данный параметр на каждый месяц календарного года. Средний годовой показатель за весь период с января по декабрь вычисляют как среднее арифметическое для 12-ти помесячных значений ССЧ.

При этом есть ряд особенностей расчета, которые необходимо учитывать:

- в каком месяце была создана компания (для новых организаций);

- когда человек поступил на работу или уволился (в какой день месяца);

- работает ли сотрудник на полной занятости или лишь часть рабочего времени.

Алгоритм расчета за 1 месяц:

- Определите численность сотрудников, работавших полный рабочий день, и выполните расчет для данной категории.

- Определите численность сотрудников, занятых на неполный рабочий день, и выполните расчет для данной категории с учетом фактически отработанного времени.

- Сложите показатель для сотрудников с полным и неполным рабочим днем.

Далее разберемся, как считать ССЧ в каждом отдельном случае.

Полный рабочий день

Проще всего определить ССЧ, если все сотрудники работали полный рабочий день весь месяц. В этом случае формула будет следующей:

ССЧ = ФРД *КС/ КРД

где:

- ССЧ – среднесписочная численность;

- ФРД – количество фактически отработанных дней в месяце;

- КС – количество сотрудников;

- КРД – календарные рабочие дни в месяце.

Очевидно, что в идеальном варианте ФРД = КРД и ССЧ = КС, но так бывает не всегда и параметры не совпадут, если у вас есть хоть один работник, который устроился или уволился не с 1 числа, а в середине месяца.

Например, если в некой организации на начало февраля месяца было 5 работников, а с 12.02.24 был принят на работу еще один человек, то расчет ССЧ будет осуществляться следующим образом:

- КРД=21

- КС1 = 5 для них ФРД = 7

- КС2 = 6 для них ФРД = 14

ССЧ = (7дн.*5сот. + 14дн.*6 сот.)/21дн. = 6 сот.*

*результат округляем до целого

Неполный рабочий день

Если в организации есть сотрудники, которые работают неполный день, то ответственному за отчетность лицу дополнительно необходимо будет выполнить расчет для данной категории.

Алгоритм расчета будет следующим:

- Определите число работников, относящихся к данной категории – КС.

- Высчитайте общее число часов, отработанных по факту всеми такими сотрудниками за месяц — РЧ.

- Разделите отработанные часы на норму (обычно берется 8 ч.).

- Разделите результат на количество рабочих дней – КРД.

Получаем формулу:

ССЧ = РЧ/8/КРД

Например, если в компании 4 человека работали в феврале по 4 часа в день весь месяц (21 рабочий день), то расчет будет таким:

КС = 4сот.

РЧ = 4 сот.*4 ч.*21дн. = 252ч.

ССЧ = 252ч./8ч./21 дн.=1,5сот.

Сведение показателей

Если в компании имеются работники первой и второй категории, то необходимо сложить результат, полученный первым и вторым путем расчетов и результат округлить до целого числа.

Сведение показателей за первый квартал выполняется как вычисление среднего арифметического для показателей трех месяцев (январь, февраль, март), за полугодие – как среднее арифметическое 6 месяцев и т.д.

На что влияет ССЧ

На основании данных по ССЧ, подаваемых организациями, устанавливается правомерность назначения той или иной системы налогообложения. Так, согласно действующему законодательству, для льготных систем установлены такие лимиты по среднесписочной численности сотрудников:

| Система налогообложения | Максимальный ССЧ |

| Патент ИП | 15 сотрудников |

| УСН (упрощенка) | 130 сот. за год |

Также стоит учитывать, что любые компании, у которых данный параметр превышает 100 сотрудников, должны сдавать отчетность в 2024 году только в электронном виде. Для мелких фирм сохраняется возможность декларирования налоговые выплаты в бумажном варианте.

О кадровой потребности

Важно! С 01.01.22 согласно норме федерального закона № 1032-1 «О занятости населения» все организации, ССЧ которых превышает 25 человек должны в обязательно порядке размещать информацию о своей кадровой потребности, имеющихся вакантных местах и условиях приема на работу.

Информация о кадровой потребности должна быть размещена на официальном портале «Работа России».

Данная норма касается компаний и предприятий всех форм собственности, а также вновь созданных организаций (в том числе после процесса реорганизации, разделения, слияния и т.д.)

Штрафные санкции

Наказание грозит компаниям, организациям и предприятиям любой формы собственности в случае нарушения сроки сдачи отчетности РСВ, частью которой в 2024 году будет ССЧ. При этом на организацию будет наложен штраф в размере 200 руб., а директор компании, а также сотрудник, отвечающий за своевременную сдачу отчетности, будут оштрафованы на сумму 300-500 руб.

Если помимо просрочки по отчетам допущена неуплата налогов, то штраф составит ежемесячно 5% от суммы страховых вносов, которые были просрочены, но не менее 1000 рублей и не более 30% просроченных взносов.

При задержке отчета или выплат на 20 дней и более расчетный счет предприятия может быть заблокирован по требованию налоговой.

Читайте также: